Das Trading und insbesondere der Handel mit Währungen an der Forex werden immer beliebter. Es ist daher nicht verwunderlich, dass sich angehende Trader fragen, welche Art von Broker sie für den Forex Handel verwenden sollten. Wichtig ist dabei vor allem die Unterscheidung zwischen einem STP Forex Broker und sogenannten Market Makern. Was diese Begriffe genau bedeuten und welche Konsequenzen sie für das Trading haben, werden wir im Rahmen dieses Artikels klären. Zudem gehen wir auf weitere Aspekte ein, die bei der Auswahl eines Brokers eine wichtige Rolle spielen.

Das Trading und insbesondere der Handel mit Währungen an der Forex werden immer beliebter. Es ist daher nicht verwunderlich, dass sich angehende Trader fragen, welche Art von Broker sie für den Forex Handel verwenden sollten. Wichtig ist dabei vor allem die Unterscheidung zwischen einem STP Forex Broker und sogenannten Market Makern. Was diese Begriffe genau bedeuten und welche Konsequenzen sie für das Trading haben, werden wir im Rahmen dieses Artikels klären. Zudem gehen wir auf weitere Aspekte ein, die bei der Auswahl eines Brokers eine wichtige Rolle spielen.

- Um was handelt es sich beim Forex Trading?

- Was versteht man unter einem STP Broker?

- STP Broker Vorteile im Vergleich zu Market Makern

- STP Broker Vergleich: Unterschiedliche Kosten beim Trading durch Spreads und Kommissionen

- Anzahl der Assets: über 350

- Spread USD/EUR: 0,3 Pips

- Mindesteinlage: 0 €

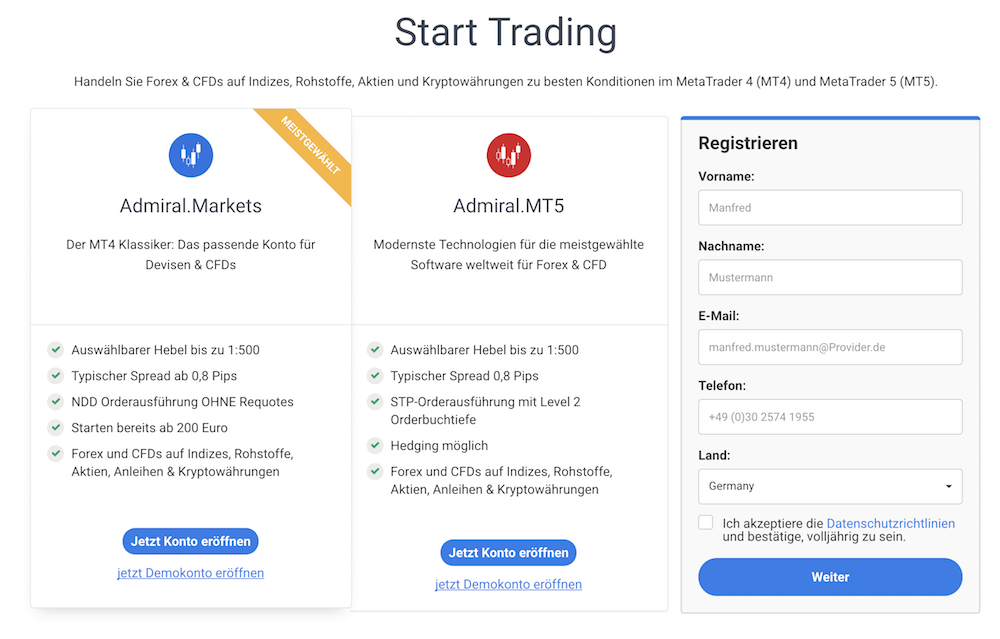

- Anzahl der Assets: über 10.000

- Spread USD/EUR: ab 0,8

- Mindesteinlage: 300 €

- Anzahl der Assets: 62

- Spread USD/EUR: -

- Mindesteinlage: 100 €

- Anzahl der Assets: über 800

- Spread USD/EUR: ab 0,18 Pip var

- Mindesteinlage: 500 €

- Anzahl der Assets: über 200

- Spread USD/EUR: ab 1 Pip var

- Mindesteinlage: ab 0 €

- Anzahl der Assets: über 100

- Spread USD/EUR: ab 0,6 Pips

- Mindesteinlage: ab 100 €

- Anzahl der Assets: über 150

- Spread USD/EUR: ab 0,6 Pip var

- Mindesteinlage: 1.000 €

- Anzahl der Assets: über 50

- Spread USD/EUR: 0,4 Pips

- Mindesteinlage: 50 €

Um was handelt es sich beim Forex Trading?

Bevor wir auf die STP Forex Broker zu sprechen kommen, gehen wir kurz darauf ein, worum es sich beim Forex Trading überhaupt handelt. Man bezeichnet die Börse, an der Devisen (Währungen) gehandelt werden, als Foreign Exchange oder abgekürzt Forex. Die Forex weist im Vergleich zu „normalen“ Börsen zwei Besonderheiten auf: Erstens ist sie nicht an einen bestimmten Handelsplatz gebunden, wie etwa die Börse in Frankfurt oder die Wall Street in New York. Vielmehr entsteht der Handel dadurch, dass die größten Banken der Welt miteinander Devisengeschäfte tätigen.

Bevor wir auf die STP Forex Broker zu sprechen kommen, gehen wir kurz darauf ein, worum es sich beim Forex Trading überhaupt handelt. Man bezeichnet die Börse, an der Devisen (Währungen) gehandelt werden, als Foreign Exchange oder abgekürzt Forex. Die Forex weist im Vergleich zu „normalen“ Börsen zwei Besonderheiten auf: Erstens ist sie nicht an einen bestimmten Handelsplatz gebunden, wie etwa die Börse in Frankfurt oder die Wall Street in New York. Vielmehr entsteht der Handel dadurch, dass die größten Banken der Welt miteinander Devisengeschäfte tätigen.

Die zweite Besonderheit der Forex liegt darin, dass der Handel von montags bis freitags durchgehend stattfindet. Dies macht das Forex Trading auch für diejenigen interessant, die tagsüber einem anderen Beruf nachgehen und erst nach Feierabend die Möglichkeit haben, an der Börse zu handeln. Vom Umsatz her betrachtet handelt es sich bei der Forex übrigens um die größte Börse der Welt. Die beliebtesten gehandelten Währungspaare sind Euro/US-Dollar, Britisches Pfund/US-Dollar und US-Dollar/Japanischer Yen.

Als Forex „Trader“ bezeichnet man in diesem Zusammenhang eine Person, die durch den kurzfristigen Handel mit Währungen an der Forex ihr Geld verdient. Zu unterscheiden sind dabei die Begriffe „Trading“ und „Investieren“: Ein Investor hat in der Regel einen längeren Anlagehorizont, der einige Wochen oder sogar mehrere Jahre betragen kann. Dagegen handelt ein Trader kurzfristig, manchmal hält er eine Position sogar nur für ein paar Sekunden oder Minuten.

Was versteht man unter einem STP Forex Broker?

Wer mit dem Trading beginnt, wird unseren Erfahrungen nach mit dem Begriff STP Broker wenig anfangen können. STP steht für „Straight Through Processing“ und bedeutet in etwa „eine Order direkt an den Markt durchgeben“. Ähnlich funktionieren ECN Broker (ECN = Electronic Communication Network). Das Gegenstück dazu bilden die sogenannten Market Maker Broker.

Wer mit dem Trading beginnt, wird unseren Erfahrungen nach mit dem Begriff STP Broker wenig anfangen können. STP steht für „Straight Through Processing“ und bedeutet in etwa „eine Order direkt an den Markt durchgeben“. Ähnlich funktionieren ECN Broker (ECN = Electronic Communication Network). Das Gegenstück dazu bilden die sogenannten Market Maker Broker.

Wie haben sich die Market Maker entwickelt und wie funktionieren sie?

Die Idee des Market Makers entstammt noch aus der Zeit, als der Börsenhandel auf dem Parkett abgewickelt wurde. Börsenmakler, die zum Beispiel für eine bestimmte Aktie verantwortlich waren, waren dabei gehalten, selbst aktiv am Markt zu handeln. Auf diese Weise sollte sichergestellt werden, dass der Markt immer liquide war: Wenn jemand eine Aktie kaufen oder verkaufen wollte und es gerade keinen passenden Käufer oder Verkäufer gab, so konnte einfach der Börsenhändler auf dem Parkett einspringen und den entsprechenden Handel eingehen. Ohne einen Market Maker wäre es zu keinem Trade gekommen, weshalb es sinnvoll war, sie einzusetzen.

Die Idee des Market Makers entstammt noch aus der Zeit, als der Börsenhandel auf dem Parkett abgewickelt wurde. Börsenmakler, die zum Beispiel für eine bestimmte Aktie verantwortlich waren, waren dabei gehalten, selbst aktiv am Markt zu handeln. Auf diese Weise sollte sichergestellt werden, dass der Markt immer liquide war: Wenn jemand eine Aktie kaufen oder verkaufen wollte und es gerade keinen passenden Käufer oder Verkäufer gab, so konnte einfach der Börsenhändler auf dem Parkett einspringen und den entsprechenden Handel eingehen. Ohne einen Market Maker wäre es zu keinem Trade gekommen, weshalb es sinnvoll war, sie einzusetzen.

Heutzutage gibt es viele Online Broker, die als Market Maker für ihre Kunden fungieren. Wenn ein Kunde eine bestimmte Anzahl eines Währungspaares (zum Beispiel Euro/US Dollar) kaufen möchte, so hat der Market Maker Broker drei Möglichkeiten: Erstens kann er den Trade mit einem anderen Kunden abwickeln, falls dieser zufälligerweise die entsprechende Anzahl der Währung verkaufen möchte. Alternativ kann er die Order schlicht weiterleiten. Für die meisten Market Maker ist allerdings die dritte Möglichkeit weit lukrativer: Sie nehmen die Gegenposition zu ihren Kunden ein und handeln mit diesen selbst. Wenn der Kunde mit seinem Trade Geld verliert, so bedeutet dies, dass der Broker dadurch Gewinne erzielt. Wie sich im Folgenden zeigen wird, führt dies regelmäßig zu Interessenkonflikten der Market Maker Broker.

Jetzt zum Testsieger XTB!CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Was ist der Unterschied zwischen einem STP Broker und einem Market Maker?

Im Unterschied zu Market Makern leitet ein Broker beim STP Handel die Order seiner Kunden immer lediglich an einen sogenannten Liquiditätspool weiter. Dort bilden sich die Preise ausschließlich durch Angebot und Nachfrage. Schon an dieser Stelle erkennt man den wichtigsten Unterschied zwischen einem Market Maker und einem STP Broker: Der STP Broker kann den Preis bzw. Kurs, den der Kunde zahlen muss, nicht selbst festlegen. Wie erwähnt, verdienen Market Maker in der Regel das meiste Geld damit, dass sie die Gegenpositionen ihrer Kunden einnehmen. Aus ökonomischen Gesichtspunkten muss dem Market Maker Broker daher daran gelegen sein, dass seine Kunden Geld verlieren. Bewerkstelligen kann er dies zum Beispiel durch sogenanntes Stop Fishing: Beim Börsenhandel werden in der Regel bei bestimmten Kursmarken Stoppkurse gesetzt. An diesen Punkten wird der Trade automatisch geschlossen, weil zum Beispiel ein Trend gebrochen ist. Der Broker weiß natürlich, wo viele Trader ihre Stoppkurse haben. Er kann daher kurzzeitig einen Kurs stellen, der im Bereich der vermuteten Stoppkurse liegt und damit die Stopps auslösen.

Im Unterschied zu Market Makern leitet ein Broker beim STP Handel die Order seiner Kunden immer lediglich an einen sogenannten Liquiditätspool weiter. Dort bilden sich die Preise ausschließlich durch Angebot und Nachfrage. Schon an dieser Stelle erkennt man den wichtigsten Unterschied zwischen einem Market Maker und einem STP Broker: Der STP Broker kann den Preis bzw. Kurs, den der Kunde zahlen muss, nicht selbst festlegen. Wie erwähnt, verdienen Market Maker in der Regel das meiste Geld damit, dass sie die Gegenpositionen ihrer Kunden einnehmen. Aus ökonomischen Gesichtspunkten muss dem Market Maker Broker daher daran gelegen sein, dass seine Kunden Geld verlieren. Bewerkstelligen kann er dies zum Beispiel durch sogenanntes Stop Fishing: Beim Börsenhandel werden in der Regel bei bestimmten Kursmarken Stoppkurse gesetzt. An diesen Punkten wird der Trade automatisch geschlossen, weil zum Beispiel ein Trend gebrochen ist. Der Broker weiß natürlich, wo viele Trader ihre Stoppkurse haben. Er kann daher kurzzeitig einen Kurs stellen, der im Bereich der vermuteten Stoppkurse liegt und damit die Stopps auslösen.

Das Ärgerliche an diesem Vorgehen ist, dass der wirkliche Kurs an der Börse den Stoppkurs nicht erreicht hätte. Oft reichen für diesen Vorgang schon ein paar Punkte aus, sodass man als Kunde davon häufig gar nichts bemerkt. Die STP Broker Vorteile liegen also vor allem darin, dass keine Interessenskonflikte mit den Brokern bestehen und man die echten Kurse für das Forex Trading zur Verfügung gestellt bekommt.

Wie funktioniert der Handel mit CFDs?

Wichtig ist zudem die Beantwortung der Frage, wie der Handel mit CFDs funktioniert. Es gibt verschiedene Möglichkeiten, um am Forex Trading teilzunehmen. Zum einen kann man direkt an der Forex handeln. Man gibt dabei seinem Broker eine Order, die dieser dann an die Börse weitergibt. Dort erwirbt man zum Beispiel von einem anderen Forex Trader die gewünschte Anzahl der Währung (etwa Euro/US-Dollar). Wichtig dabei ist, dass man die Währung in diesem Fall tatsächlich erhält. Man kann sich das wie den Erwerb einer Aktie vorstellen, die man nach dem Kauf in seinem Aktiendepot aufbewahrt. Zudem gibt es eine weitere Möglichkeit, um am Forex Handel teilzunehmen: mit Hilfe von CFDs (= Contract for difference). Die Besonderheit beim Trading mit CFDs liegt darin, dass der Handel nur zwischen dem Trader und seinem Broker stattfindet. Man erwirbt keine Währungen, sondern spekuliert nur auf die zukünftige Kursentwicklung.

Wichtig ist zudem die Beantwortung der Frage, wie der Handel mit CFDs funktioniert. Es gibt verschiedene Möglichkeiten, um am Forex Trading teilzunehmen. Zum einen kann man direkt an der Forex handeln. Man gibt dabei seinem Broker eine Order, die dieser dann an die Börse weitergibt. Dort erwirbt man zum Beispiel von einem anderen Forex Trader die gewünschte Anzahl der Währung (etwa Euro/US-Dollar). Wichtig dabei ist, dass man die Währung in diesem Fall tatsächlich erhält. Man kann sich das wie den Erwerb einer Aktie vorstellen, die man nach dem Kauf in seinem Aktiendepot aufbewahrt. Zudem gibt es eine weitere Möglichkeit, um am Forex Handel teilzunehmen: mit Hilfe von CFDs (= Contract for difference). Die Besonderheit beim Trading mit CFDs liegt darin, dass der Handel nur zwischen dem Trader und seinem Broker stattfindet. Man erwirbt keine Währungen, sondern spekuliert nur auf die zukünftige Kursentwicklung.

Wenn er mit seiner Spekulation richtig liegt, bekommt er den Gewinn von seinem Broker auf dem Tradingkonto gutgeschrieben. Erleidet er hingegen mit dem Trade einen Verlust, wird der Betrag von seinem Konto abgezogen. CFDs bieten für den Trader einige Vorteile; so ist es bei vielen Brokern möglich, schon mit wenigen Hundert Euro ein Konto für den Forex Handel zu eröffnen.

STP Broker Vergleich: unterschiedliche Kosten beim Trading

Im Folgenden klären wir, auf welche Aspekte man als künftiger Trader bei der Auswahl seines STP Brokers Wert legen sollte. Zunächst gehen wir auf die möglichen Kosten und Gebühren ein, die durch das Trading entstehen können. Es gibt im Wesentlichen drei Kategorien:

Im Folgenden klären wir, auf welche Aspekte man als künftiger Trader bei der Auswahl seines STP Brokers Wert legen sollte. Zunächst gehen wir auf die möglichen Kosten und Gebühren ein, die durch das Trading entstehen können. Es gibt im Wesentlichen drei Kategorien:

- Kosten, die bei jedem Trade entstehen (durch Spreads und Kommissionen)

- Gebühren für Ein- und Auszahlungen

- Sonstige Kosten und Gebühren (etwa eine Inaktivitätsgebühr)

Kosten durch Spreads

Bei STP Brokern stellt die Haupteinnahmequelle der Spread dar. Damit ist der Aufschlag gemeint, den der Broker auf den aktuellen Kurs erhebt. Dazu ein kurzes Beispiel: Angenommen, der aktuelle Kurs des Währungspaares Euro/US-Dollar steht bei 1,2500 Pips. Ein Pip ist beim Devisenhandel die kleinste handelbare Einheit, vergleichbar mit einem Punkt beim Handel mit Wertpapieren wie Aktien. Der Spread beträgt in unserem Beispiel 2 Pips. Man erhält den Euro/US Dollar zum Preis von 1,2502 Pips. Ganz wichtig ist in diesem Zusammenhang der Unterschied zu einem Market Maker Broker: Dieser würde als Preis den von ihm gesetzten aktuellen Kurs von 1,2505 Pips anbieten. Darauf würde er zusätzlich einen Spread erheben.

Bei STP Brokern stellt die Haupteinnahmequelle der Spread dar. Damit ist der Aufschlag gemeint, den der Broker auf den aktuellen Kurs erhebt. Dazu ein kurzes Beispiel: Angenommen, der aktuelle Kurs des Währungspaares Euro/US-Dollar steht bei 1,2500 Pips. Ein Pip ist beim Devisenhandel die kleinste handelbare Einheit, vergleichbar mit einem Punkt beim Handel mit Wertpapieren wie Aktien. Der Spread beträgt in unserem Beispiel 2 Pips. Man erhält den Euro/US Dollar zum Preis von 1,2502 Pips. Ganz wichtig ist in diesem Zusammenhang der Unterschied zu einem Market Maker Broker: Dieser würde als Preis den von ihm gesetzten aktuellen Kurs von 1,2505 Pips anbieten. Darauf würde er zusätzlich einen Spread erheben.

Spreads werden in zwei Ausführungen angeboten: als feste oder als variable Spreads. Wie der Name schon vermuten lässt, sind feste Spreads unveränderlich und haben immer die gleiche Höhe. Bei variablen Spreads wird meist nur ein minimaler Spread angegeben. Dieser kann zum Beispiel 1 Pip betragen, bei einem unruhigen Markt kann er sich aber durchaus auf 2, 3 oder noch mehr Pips ausweiten. Gerade für Einsteiger ist es oftmals besser, einen festen Spread zu nutzen. Dieser ist zwar generell höher als ein variabler Spread. Dafür hat man aber die Sicherheit, dass er sich nicht nach oben ausweiten wird. In jedem Fall ist es gut, wenn ein Broker seinen Kunden feste und variable Spreads anbietet.

Kosten durch Kommissionen

Spreads sind aber nicht die einzige Möglichkeit für einen Broker, um Geld zu verdienen. So ist es die Regel, dass man bei jedem Trade eine bestimmte Gebühr an seinen Broker zahlt. Diese Gebühren werden als Kommissionen bezeichnet und können zum Beispiel zwei Euro betragen. Warum sollte man einen Broker auswählen, der diese Gebühren erhebt? Der Kunde erhält als Gegenleistung für die Kommissionen sehr niedrige variable Spreads. Diese können manchmal sogar bei 0 Pips beginnen. Ob das Kommissionsmodell für einen selbst vorteilhaft ist, hängt von der individuellen Strategie ab.

Gebühren für Ein- und Auszahlungen und sonstige Gebühren

Neben den Kosten für Spreads bzw. Kommissionen können beim Forex Trading Gebühren für Ein- und Auszahlungen anfallen. Im Rahmen des STP Broker Vergleichs hat sich gezeigt, dass sich diese Gebühren von Anbieter zu Anbieter stark unterscheiden können. Allgemein kann man sagen, dass die Höhe der Kosten wesentlich von der verwendeten Zahlungsart abhängt. So sind Überweisungen in der Regel am günstigsten, dauern aber am längsten. Umgekehrt verhält es sich, wenn man Kreditkarten oder Online Wallets wie PayPal oder Skrill verwendet: Die Schnelligkeit dieser Zahlungsmethoden erkauft man sich häufig mit hohen Gebühren. Viele Anbieter unterscheiden außerdem danach, ob es sich um eine Einzahlung oder eine Auszahlung handelt.

Neben den Kosten für Spreads bzw. Kommissionen können beim Forex Trading Gebühren für Ein- und Auszahlungen anfallen. Im Rahmen des STP Broker Vergleichs hat sich gezeigt, dass sich diese Gebühren von Anbieter zu Anbieter stark unterscheiden können. Allgemein kann man sagen, dass die Höhe der Kosten wesentlich von der verwendeten Zahlungsart abhängt. So sind Überweisungen in der Regel am günstigsten, dauern aber am längsten. Umgekehrt verhält es sich, wenn man Kreditkarten oder Online Wallets wie PayPal oder Skrill verwendet: Die Schnelligkeit dieser Zahlungsmethoden erkauft man sich häufig mit hohen Gebühren. Viele Anbieter unterscheiden außerdem danach, ob es sich um eine Einzahlung oder eine Auszahlung handelt.

Daneben können beim Trading weitere Kosten entstehen. Bei einigen Brokern ist die Inaktivitätsgebühr beliebt. Diese wird erhoben, wenn man sein Konto über einen längeren Zeitraum nicht aktiv für das Trading nutzt. Ab wann dieser Fall eintritt und wie hoch dann die Gebühren sind, hängt vom Anbieter ab. Ebenso verlangen manche Broker eine Gebühr für ihre Trading Software. Meist wird aber auch eine kostenlose Version angeboten, die für das Forex Trading normalerweise ausreichend ist.

Jetzt zum Testsieger XTB!CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.STP Forex Broker Vergleich: auf eine gute Plattform achten

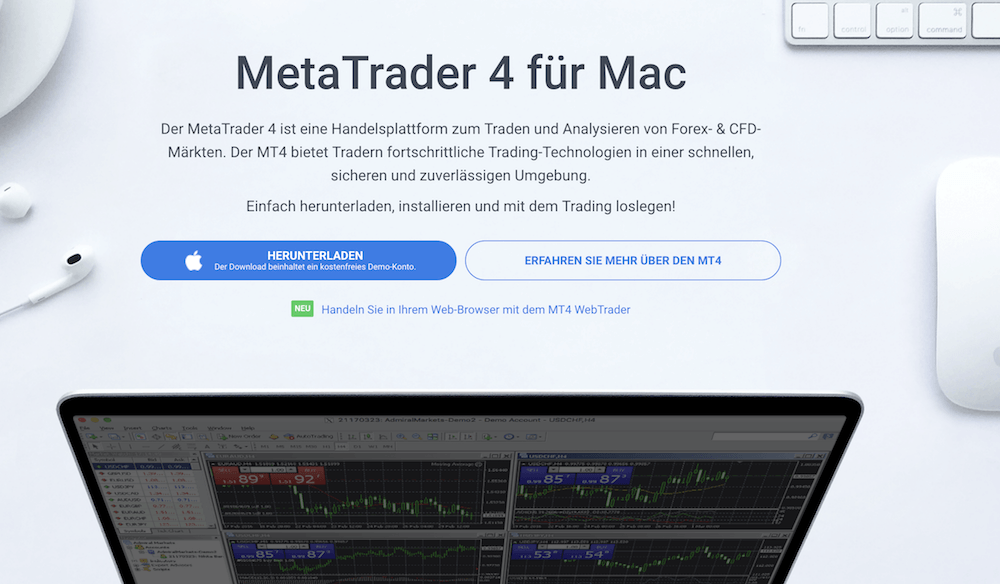

Als Trader sollte man also zum einen darauf achten, dass die Kosten möglichst gering sind. Zudem ist es nach unseren Erfahrungen wichtig, dass der Broker eine gute Plattform für das Forex Trading zur Verfügung stellt. Denn die Trading Software verbindet den Trader mit der Börse und sollte ihn bei seiner täglichen Arbeit unterstützen und nicht etwa behindern. In unserem STP Broker Vergleich hat sich gezeigt, dass die meisten Broker die Software MetaTrader anbieten. Der MetaTrader ist sehr übersichtlich aufgebaut und enthält die wesentlichen Funktionen, die man für das Trading an der Forex benötigt. Daher finden sich auch Einsteiger nach einer kurzen Einarbeitungsphase schnell mit dem Programm zurecht.

Als Trader sollte man also zum einen darauf achten, dass die Kosten möglichst gering sind. Zudem ist es nach unseren Erfahrungen wichtig, dass der Broker eine gute Plattform für das Forex Trading zur Verfügung stellt. Denn die Trading Software verbindet den Trader mit der Börse und sollte ihn bei seiner täglichen Arbeit unterstützen und nicht etwa behindern. In unserem STP Broker Vergleich hat sich gezeigt, dass die meisten Broker die Software MetaTrader anbieten. Der MetaTrader ist sehr übersichtlich aufgebaut und enthält die wesentlichen Funktionen, die man für das Trading an der Forex benötigt. Daher finden sich auch Einsteiger nach einer kurzen Einarbeitungsphase schnell mit dem Programm zurecht.

Für den MetaTrader gibt es eine Vielzahl an Erweiterungen, mit deren Hilfe man den Funktionsumfang vergrößern und den Handel automatisieren kann. Diese Zusatzfunktionen sind aber für Anfänger in der Regel nicht von Bedeutung. Wichtiger ist, dass der MetaTrader auch als mobile Version auf dem Smartphone oder Tablet genutzt werden kann. Damit kann man seine Trades von unterwegs aus verwalten. Allerdings eignen sich größere Bildschirme besser für die Chartanalyse etc. Neben dem MetaTrader bieten viele Broker weitere Plattformen an. Wir empfehlen, auch diese auszuprobieren, um danach zu entscheiden, mit welcher Software man am besten zurechtkommt.

Forex Broker Vergleich: auf einen guten Kundensupport Wert legen

Viele künftige Trader unterschätzen unseren Erfahrungen nach die Wichtigkeit eines guten Kundensupports. Auch hier gibt es zwischen den einzelnen STP Brokern große Unterschiede. Das beginnt schon damit, wie übersichtlich die Website aufgebaut ist und wie transparent sich der Broker gegenüber seinen Kunden zeigt. Es spricht für einen Broker, wenn man unkompliziert Informationen über die jeweiligen Kosten und Gebühren finden kann. Zudem zeichnet sich ein guter Anbieter dadurch aus, dass er seinen Kunden einen telefonischen Support zur Verfügung stellt.

Viele künftige Trader unterschätzen unseren Erfahrungen nach die Wichtigkeit eines guten Kundensupports. Auch hier gibt es zwischen den einzelnen STP Brokern große Unterschiede. Das beginnt schon damit, wie übersichtlich die Website aufgebaut ist und wie transparent sich der Broker gegenüber seinen Kunden zeigt. Es spricht für einen Broker, wenn man unkompliziert Informationen über die jeweiligen Kosten und Gebühren finden kann. Zudem zeichnet sich ein guter Anbieter dadurch aus, dass er seinen Kunden einen telefonischen Support zur Verfügung stellt.

Leider beschränken sich immer mehr Broker darauf, ihren Kunden ausschließlich eine Kontaktmöglichkeit per E-Mail oder Chat anzubieten. Erfahrungsgemäß lassen sich aber Probleme oft besser und schneller am Telefon lösen. Auch sollte man darauf achten, dass der Support auf Deutsch angeboten wird, sofern sich der Broker im Ausland befindet. Einen guten Anbieter erkennt man zudem daran, dass er seinen Kunden dabei hilft, ihr Trading zu verbessern. Dies kann zum Beispiel durch die Bereitstellung von Schulungsmaterialien geschehen. Außerdem ist es hilfreich, erfahrene Trader in Webinaren beim Trading zu beobachten und Tipps von ihnen zu erhalten.

Jetzt zum Testsieger XTB!CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Fazit: Bei STP Brokern vor allem auf die Kosten achten

Es hat sich gezeigt, dass der STP Handel für den Trader viele Vorteile bietet. So vermeidet man die für Market Maker typische Interessenskollision, denn der STP Broker verdient ausschließlich an den Spreads oder Kommissionen seiner Kunden und nicht an deren Verlusten. Er hat daher kein Interesse daran, dass die Kunden bei ihren Trades Geld verlieren. Bei der Auswahl des STP Brokers sollte man unseren Erfahrungen nach auf mehrere Aspekte Wert legen. Wichtig ist es vor allem, die möglichen Kosten und Gebühren von Anfang an im Blick zu haben.

Es hat sich gezeigt, dass der STP Handel für den Trader viele Vorteile bietet. So vermeidet man die für Market Maker typische Interessenskollision, denn der STP Broker verdient ausschließlich an den Spreads oder Kommissionen seiner Kunden und nicht an deren Verlusten. Er hat daher kein Interesse daran, dass die Kunden bei ihren Trades Geld verlieren. Bei der Auswahl des STP Brokers sollte man unseren Erfahrungen nach auf mehrere Aspekte Wert legen. Wichtig ist es vor allem, die möglichen Kosten und Gebühren von Anfang an im Blick zu haben.

Die höchsten Kosten werden normalerweise durch Spreads und Kommissionen verursacht. Ob man sich in diesem Zusammenhang für einen festen oder variablen Spread entscheidet, hängt von mehreren Faktoren ab. Einsteiger fühlen sich mit einem festen Spread sicherer, da dieser selbst bei sehr unruhigen Phasen am Markt konstant bleibt. Dagegen wird man mit zunehmender Erfahrung beim Trading einen variablen Spread bevorzugen. Je nach Strategie kann es sinnvoll sein, das Kommissionsmodell zu wählen, um noch niedrigere Spreads zu erhalten. Insgesamt empfehlen wir, sowohl den zukünftigen STP Broker als auch die eigene Strategie zunächst im Rahmen eines kostenlosen Forex Demokontos auszuprobieren.